【持ち家と賃貸は結局どっちがいい?】よく聞く「1300万円の差」のウワサ

度々話題になるこのテーマ。「賃貸VS持ち家」どちらか論です。

このテーマは散々語り尽くされてきた感もありますが、まだまだ多くの方に興味を持たれている内容です。

巷では持ち家と賃貸の家では1300万円の差が出るといったことも話題になっているようです。

今回のコラムでは、賃貸と持ち家のメリットデメリットや、どちらが金銭的に有利なのかをお話ししたいと思います。

1.巷で話題の「1300万の差」について

まず、最近話題になっている「賃貸より持ち家のほうが1300万円お得」というお話について。

こちらは物件価格、ローン金利、その他の状況や条件等によって大きく異なってきますので、具体的な差額を算出することはプロであっても意見が様々に分かれるものです。

試しに簡単な試算をしてみます。

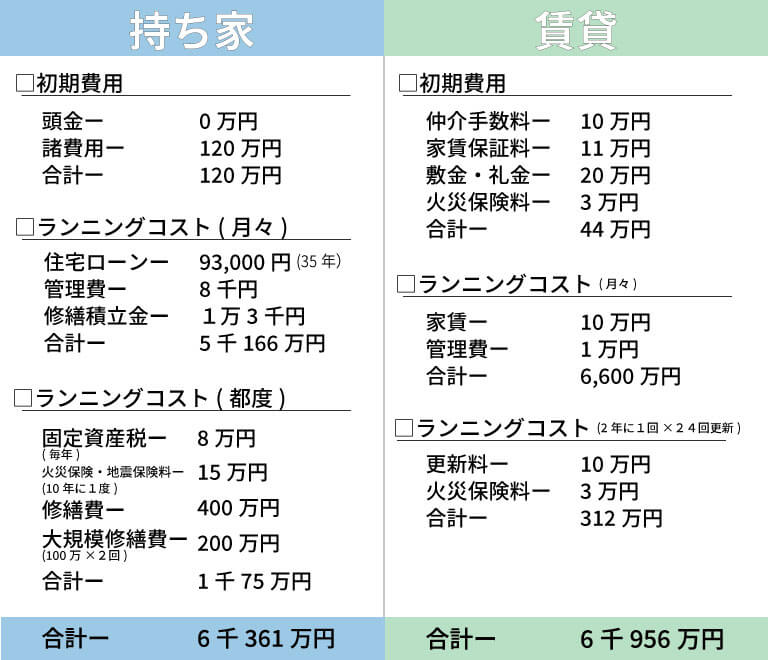

ここでは持ち家と賃貸、どちらも入居から50年として、生涯的にかかる費用を比較してみましょう。※画像の数字確認

初期費用は賃貸が44万円に対し、持ち家は120万円。しかし、総合的な生涯コストの差は595万円程、賃貸のほうが高いという結果になりました。

今回の試算では、約600万円の差となりましたが、話題になっているように「1300万円の差がでる」とおっしゃる方もいれば、「400万円」や「3000万円以上」差ができると算出される方もいます。

どうしてこのような差がでてくるのでしょうか?

それは前提条件や計算方法に違いがあるからです。

例えば計算において、税金や、修繕費など想定されるあらゆる費用を含めて計算している場合もあれば、ざっくり「ローン返済と家賃」の支払金額だけで比べている場合もあります。

住宅ローンひとつとっても、借入金利についてはローンを組む金融機関や、お借入れになる方の収入などの状況によって異なり、結果的に同じ金額の物件を購入されても最終的にお支払いになる金額は様々となります。

もし持ち家と賃貸物件について金銭的な部分から詳しく比較検討されたいのであれば、ご収入や現在の借入状況などを個別にご相談されることをオススメ致します。【※無料ファイナンシャルプランナー個別相談】

2.持ち家のメリット

建売住宅やマンションなどの所謂マイホームを購入した場合、どのようなメリットがあるのでしょうか。

持ち家のメリット

・内装や設備などのグレードが賃貸よりも高い

・賃貸よりもファミリー層向けの物件が豊富

・間取り変更やリフォームが自由にできる

・退職までに完済すれば老後の住居費の負担が減る

・自分の資産として残せる

・団体信用生命保険に加入していれば、万が一のとき、住宅ローンがゼロになる

持ち家の場合、単身向けの物件からファミリー層向けの部屋数が多い物件まで選択肢が豊富です。また、内装や設備、キッチンなどのグレードが賃貸よりも高いことが多く、物件によっては間取り変更なども出来る場合があります。住まいの自由度が高い点と選択肢が多い点が大きなメリットですね。

さらに、退職までに完済すれば老後の住居費の負担が軽くなるだけではなく、資産としても残せます。住宅ローンさえ完済できればあとは毎年固定資産税を払えばよいだけですので、老後の資産計画も立てやすいかと思います。

3.持ち家のデメリット

次に、持ち家のデメリットについて説明します。

持ち家のデメリット

・簡単に住み替えができない

・家のメンテナンスに手間とお金がかかる

・固定資産税などの税金がかかる

簡単に住み替えができない点は、転勤族や引っ越しが好きな方にとっては大きなデメリットかもしれません。「飽きたから引っ越そう♪」というわけにはいきません。ただ、駅近のマンションなら、売却しやすく貸しやすいのでいざという時には対処法はいくらでもあります。

家のメンテナンスは住み始めてから10~15年前後で必要になります。家は手入れをしないとあっという間に劣化します。特に雨風にさらされている外壁や屋根は劣化が早く、修繕に費用もかさみます。賃貸の場合、修繕や物件の管理はすべて大家さんが行うので、家のメンテナンスを自分でやるなんて面倒!!という方には持ち家は負担かもしれませんね。

4.賃貸のメリット

続いて、賃貸のメリットをみていきましょう。

持ち家のメリット

・住み替えがいつでも気軽にできる

・初期費用が持ち家よりもかからない

・収入に合わせて住居費(家賃)を調整できる

・家のメンテナンスが不要

賃貸の最大のメリットは、何と言っても気軽に住み替えができること。そして、収入に合わせて住居費(家賃)を調整することもできます。持ち家の場合は、ほとんどの方が住宅ローンを組みます。「年収が下がったのでちょっと支払いを少なくしてください」というお願いは通りません。

ただ、次項でも説明しますが、賃貸はいくら家賃を払っても自分の物にはならないので、一生その住まいに住めません。老後はどうやって借りるのか、身元保証人の確保はできるのかなどの不安はあります。

5. 賃貸のデメリット

賃貸のデメリットは主に以下のようになります。

賃貸のデメリット

・いくら家賃を払っても資産にはならない

・老後は賃貸契約を断られる可能性がある

・物件の選択肢が持ち家よりも少ない

・間取りや設備のグレードが持ち家よりも低い

・リフォームなどを自由にできない

少し厳しめの内容になってしまいますが、当社が仲介会社だからではありません。賃貸は気軽さが魅力ではありますが、「安定」「安心」からはやや遠くなってしまいます。一番気になるのは、老後です。一生賃貸で住み続けるとなれば、身元保証人の確保はできるのか、もし大家さんの都合や建物の取壊しなどで急に退去を求められた場合、次の住まいはすぐに見つかるのか、不安は尽きません。

今後高齢化が進み、老人でも借りやすくなるという話も耳にしますが、今のところ何の確証もない話です。現時点では、高齢者はすんなりと賃貸を借りられないことの方が多いですから、一生賃貸派という方は、老後はどうするのかしっかりと考えておかなければなりません。

6. 持ち家と賃貸、老後を考えるなら金銭的に有利なのはどっち?

ここからさらにシビアな話になります。持ち家と賃貸、老後のことまで視野に入れるとしたらどちらがベストなのでしょうか。

1.持ち家と賃貸、生涯コストの差

持ち家と賃貸、どちらも入居から50年として、生涯的にかかる費用を比較してみましょう。

賃貸 | ||

| かかる費用 | 金額 | |

初期費用 | 仲介手数料 | 10万円 |

| 家賃保証料 | 11万円 | |

| 敷金・礼金 | 20万円 | |

| 火災保険料 | 3万円 | |

| 合計 | 44万円 | |

| ランニングコスト(月々) | 家賃 | 10万円 |

| 管理費 | 1万円 | |

| 合計 | 6千600万円 | |

| ランニングコスト(更新時) | 更新料 | 10万円 |

| 火災保険料 | 3万円 | |

| 合計(2年に1回/24回更新) | 247万2,000円 | |

合計 | 6千842万円 | |

持ち家(マンション) | ||

| かかる費用 | 金額 | |

初期費用 | 頭金 | 0円 |

| 諸費用 | 120万円 | |

| 合計 | 120万円 | |

| ランニングコスト(月々) | 住宅ローン(35年払い) | 9万3,000円 |

| 管理費 | 8千円 | |

| 修繕積立金 | 1万3千円 | |

| 合計 | 5千166万円 | |

| その他のランニングコスト | 固定資産税(毎年) | 8万円 |

| 火災保険・地震保険料(10年に1回更新) | 15万円 | |

| 家の修繕費 | 400万円 | |

| 大規模修繕(100万円×2回) | 200万円 | |

| 合計 | 600万円 | |

| 合計 | 6千476万円 | |

初期費用は賃貸が44万円に対し、持ち家は120万円。しかし、総合的な生涯コストの差は366万円程、賃貸の方が高いという結果になりました。

賃貸の気軽さから「持ち家はお金がかかる」というイメージをお持ちの方も多いかと思いますが、実は賃貸の方が生涯コストはかかるケースが多いのです。

もちろん、借りる物件、購入する物件によってケースバイケースにはなりますので、生涯コストが安いから持ち家の方が有利だ!とは言い切れません。ただ、一生賃貸派という方は、老後の生活についてよく考えておいていただきたいです。

2.持ち家は、住宅ローン控除で住居費を抑えられる

持ち家は住宅ローンを利用する方がほとんど。条件を満たせば、「住宅ローン控除」で節税対策ができます。

住宅ローン控除は、当コラムでも何度もご説明している制度のひとつです。

10 年以上の住宅ローンを利用して住宅購入またはリフォームする人を対象とした優遇制度で、年末時点の住宅ローン残高の1%相当額を所得税から控除します。最大控除額は、1年間で最大40万円、10年間で最大400万円、所得税・住民税から控除されます。(控除しきれなかった分の税金は翌年の住民税から控除されます)

下記は住宅ローン控除を受けるための条件です。

住宅ローン控除の適用条件 | |

住宅ローンの内容 | (1) 民間の金融機関や住宅金融支援機構から借り入れた住宅ローンであること (2) 勤務先から借り入れた住宅ローンの場合は、金利が0.2%以上であること (3) 親族や知人からの借り入れは対象外 (4) 返済期間が10年以上 |

住宅ローンを組む人の条件 | (1) 住宅ローンを組んで自宅を購入した人 (2) 住宅取得後6ヵ月以内に入居し、控除を受ける年の12月31日まで引き続き入居していること (3) 控除を受ける年の合計所得金額が3,000万円以下 (4) 入居した年とその前後2年ずつの計5年間に、3,000万円特別控除や買換え特例を受けていないこと |

購入する住宅の条件(新築・中古共通) | (1) 自分自身が居住する住宅であること (2) 住宅取得の日から6ヵ月以内に居住、その年の12月31日まで継続して居住すること (3) 床面積が50㎡以上であること (4) 住宅ローンの借入期間が10年以上であること (5) 適用を受ける年の年収が3,000万円以下であること |

中古住宅の場合 | 築年数が以下の規定の年数以内であること (1)鉄筋造や鉄骨鉄筋コンクリート造などの耐火建築物…築25年以内であること。 (2)木造などで建てられた非耐火建築物の場合…築20年以内であること。築20年以上の場合は、耐震基準に適合していることを証明する必要があります。耐震基準適合証明書、または耐震等級1以上と認められた既存住宅性能評価書、または、既存住宅売買瑕疵保険への加入が必要です。 |

ちなみに、住宅ローン控除の適用期間は通常なら10年間ですが、消費税増税や新型コロナウイルス感染症の対応策として、消費税率を10%で住宅を取得し、2021年9月末までに契約、さらに2022年12月末までに入居を開始すると控除期間が13年間に延長されていますが、13年の延長措置に関しては2021年9月末で終了、10月以降については未定となっています。動きがあり次第、当コラムでもお知らせいたします。

7. 持ち家と賃貸、それぞれに向いている人

自分はどちらが向いているのか、ぜひチェックしてみてください。

持ち家に向いている人

・定年退職までに住宅ローンを完済できる人

・収入が安定している、今後増える予定の人

・ファミリー層向けの物件を探している人

・老後も安心して暮らしたい人

・DIYが好きな人

・テレワークの人 など

賃貸に向いている人

・転勤族、引っ越しが好きな人

・収入が不安定な人

・多忙でほとんど家にいない人

・家のメンテナンスが面倒な人

・健康状態が思わしくない人(団体信用生命保険に加入できない)

・住宅ローンのプレッシャーを背負いたくない人 など

ざっくり挙げると上のようになりますが、あくまでも向き不向きの特徴をピックアップしただけで、絶対ではありません。どちらかというとこっちかも?程度に目安としてお考えください。

8 まとめ

コストだけではなく、ライフスタイルのことも考えてどちらが向いているのか考えてみましょう!

ついコストだけで良し悪しを判断しがちですが、ご自身のライフスタイルに合った住まいを選択することが重要です。最近は新型コロナウイルスの影響で、テレワークをする方も増えていますから、年収も安定していて家にいることが多いのならば、持ち家を検討されても良いかもしれませんね。

そして、今回の記事は、賃貸が不利と言いたいわけではありません。持ち家にも賃貸にもメリットデメリットがあります。自分に合うのはどちらなのか?持ち家が欲しい気もするけれど自分に買えるのか?不安な方はぜひ一度ミツバハウジングまでご相談ください。